|

|

6. УПРАВЛЕНЧЕСКИЕ РЕШЕНИЯ

6.1. Процесс принятия управленческих решений

Хотя каждое управленческое решение является уникальным и не может быть представлено как связанное с какими-либо правилами, этапами или временными ограничениями, оно подчиняется внутренней логике - это цикл принятия решения.

Далее мы рассмотрим этапы этого цикла.

Определение целей и задач

Прежде чем принять правильное решение, необходимо определить цель или руководящее направление, которые помогут принимающим решения оценить предпочтительность одного варианта действий перед другим.

Обычно, согласно экономической теории, владельцы организации преследуют цель получения максимальных прибылей или, точнее, увеличения богатства держателей акций. Выдвижение такой цели аргументируют по-разному. С юридической точки зрения владельцы обыкновенных акций являются владельцами организации, которая для получения ими прибылей должна управляться их доверенными менеджерами. Есть и другой аргумент в пользу выбора этой цели: увеличение прибылей ведет к росту всеобщего благосостояния, т.е. повышая свое благосостояние, вы тем самым повышаете благосостояние всего общества. Более того, вполне разумно мнение о том, что значительные прибыли послужат интересам организации больше, чем маленькие.

Есть определенные причины для того, чтобы выделить цель максимизации прибылей как наиболее предпочтительную для выбора:

1. Маловероятно, что выбор какой-то другой цели даст возможность с такой же эффективностью оценить способность организации успешно функционировать в будущем.

2. Сомнительно, что максимизация приведенной стоимости будущих поступлений денежной наличности может быть реализована на практике без выработки принципов, необходимых для достижения этой цели, изучив которые вы поймете, как увеличить поступления денежной наличности.

3. Реализация этой цели помогает держателям акций как одной из групп в коалиции участников сделки понять, во что им обойдется выбор других целей, поскольку становится известным распределение сумм наличных денег между участниками коалиции.

Поиск альтернативных курсов (вариантов) действий

Второй этап цикла принятия решения заключается в поиске ряда возможных курсов (вариантов) действий, направленных на достижение поставленных целей. Если внимание администрации (дирекции) организации всецело поглощено ассортиментом продукции и рынком сбыта сегодняшнего дня и она выпускает из-под контроля тенденцию к сужению рынка сбыта своей продукции и движение денежной наличности, то появляется опасность, что в будущем она не сможет генерировать достаточно денежной наличности, чтобы выдержать конкуренцию. Для максимизации будущего притока денежной наличности существенно, чтобы администрация (организация) постоянно получала информацию о возможных положительных и отрицательных для нее тенденциях развития экономической обстановки и немедленно принимала меры, при помощи которых можно защитить организацию от неожиданностей в будущем. В частности, организации рекомендуется прибегнуть к одному (двум или трем) из следующих курсов действий:

1. Выпуск новых товаров для сбыта на уже существующих рынках.

2. Выпуск новых товаров для сбыта на новых рынках.

3. Создание новых рынков для уже выпускаемых товаров.

Поиск альтернативных курсов действий вызывает необходимость получить информацию об ожидаемой конъюнктуре и изменении экономической обстановки. Это самый трудный и важный этап процесса принятия решения.

Когда вероятные сферы деятельности определены, администрация (дирекция) должна оценить возможные темпы роста показателей своей деятельности, способность организации удержать соответствующую долю рынка и осуществить приток денежной наличности для каждого альтернативного курса действий в различной экономической среде. Так как проблемы, ожидающие своего решения, существуют в изменчивой и не всегда понятной экономической среде, необходимо рассмотреть определенные факторы, которые находятся вне контроля принимающего решение и могут оказывать влияние на каждый альтернативный курс действий. Эти неуправляемые факторы называются экономической средой. Примеры таких возможных состояний экономической среды - экономический бум, высокий уровень инфляции, спад производства, усиление конкуренции.

Курс действий, выбранный организацией на основании вышеописанной информации, вызовет вовлечение ее ресурсов в производство на длительный период, и положение фирмы будет находиться под влиянием экономической среды, т.е. товаров, которые она производит, ее рынков сбыта и способности реагировать на будущие изменения. Выбор курса определяет долгосрочную перспективу для организации и, следовательно, решения, которые она может принять в будущем. Эти решения обычно называют долгосрочными, или стратегическими. Такие решения имеют очень большое влияние на будущее положение организации, поэтому важно, чтобы была собрана точная информация о возможностях организации и ее экономической среде. В связи с чем стратегические решения должны быть прерогативой высшей администрации.

Кроме стратегических, или долгосрочных, решений, администрация должна принимать решения, которые не требуют долгосрочного привлечения ресурсов организации. Такие решения считаются краткосрочными и обычно являются прерогативой менеджеров более низкого уровня управления. Принятие краткосрочных решений основывается на результатах анализа экономической обстановки сегодняшнего дня и оценке материальных, человеческих и финансовых ресурсов, которыми организация располагает в настоящее время. Эти ресурсы в значительной степени определяются качеством принятых организацией долгосрочных решений.

Для того чтобы прийти к тому или иному краткосрочному решению, нужно ответить на такие вопросы:

• Какие установить цены на продукты организации?

• Сколько товаров каждого вида необходимо произвести?

• Какие средства массовой информации необходимо задействовать для рекламирования товаров организации?

• Какой уровень обслуживания будет предложен покупателям: сколько дней потребуется для доставки товаров по заказу и как будет организовано обслуживание покупателей на дому работниками организации?

Для выработки краткосрочных решений необходимо также собирать соответствующие данные, например о ценах товаров конкурирующих организаций, ожидаемом спросе на товары по альтернативным ценам и прогнозируемых при различных вариантах производства затратах. Эта информация потребуется на разных уровнях управления для принятия решений об установлении цен и объеме выпуска продукции.

После того как необходимая информация собрана, администрация (дирекция) должна решить, какой курс действий выбрать.

Выбор оптимального курса действий из альтернативных вариантов

На практике принятие решения - сравнительная оценка конкурирующих альтернативных курсов действий и выбор варианта, который в наибольшей степени отвечает целям организации. Если таковой является максимизация будущих поступлений чистых платежей, то оптимальный альтернативный курс действий следует выбирать путем сравнения прогнозов поступления денежных средств. Значит, к каждому альтернативному курсу действий должны быть применены методы анализа прироста (инкрементного анализа) чистых денежных поступлений. Альтернативные варианты оцениваются по предполагаемым чистым денежным поступлениям, и дающие наибольшую величину должны быть изучены с точки зрения качественных факторов (показателей).

Осуществление выбранного варианта

Выбранные альтернативные курсы действий являются отправной точкой для составления бюджета. Бюджеты сводят в единый документ, в котором в концентрированной форме выражены намерения организации и ожидаемые результаты. Этот документ называется обобщенным финансовым бюджетом. Процесс его составления направлен на то, чтобы каждый член организации знал о своей предполагаемой роли в осуществлении решений администрации (дирекции).

Сравнение полученных и планируемых результатов

На последних этапах цикла принятия решения (сравнение полученных (фактических) и планируемых результатов (показателей) и принятие необходимых мер в случае их расхождения) осуществляются контроль и регулирование в рамках организации. Функция процесса контроля и регулирования-оценка результатов деятельности (показателей), представление сведений о них и выработка корректирующих мер, направленных на то, чтобы цели были достигнуты и планы организации реализованы. Другими словами, задачей процесса контроля и регулирования является корректирование деятельности таким образом, чтобы осуществились изначальные намерения.

Для контроля (мониторинга) за результатами деятельности бухгалтер готовит отчеты и представляет их менеджерам, ответственным за выполнение определенных решений. Отчеты, содержащие данные сравнения полученных (фактических) результатов (фактических затрат и доходов) и запланированных (сметных затрат и доходов), должны готовиться систематически. Данные этих отчетов обеспечивают обратную связь для сравнения запланированных и фактических результатов. В таких отчетах особое внимание должно уделяться показателям, которые расходятся с запланированными, чтобы менеджеры сосредоточили на них свое внимание. Этот процесс - применение метода управления по отклонениям.

Эффективность контроля и регулирования зависит от корректирующих действий, направленных на приведение полученных (фактических) результатов в соответствие с запланированными показателями. Планы, в свою очередь, могут уточняться, если результаты сравнений показывают, что какие-то запланированные показатели не могут быть достигнуты. Обратная связь между последним и первым этапами свидетельствует о том, что если они не могут быть реализованы, то необходимо рассмотреть альтернативные курсы действий, которые обеспечат достижение целей организации. Контур обратной связи показывает корректирующее действие, предпринимаемое с целью приведения фактических результатов в соответствие с запланированными показателями.

6.2. Примеры принятия управленческих решений

Классификация затрат на переменные и постоянные привела к возникновению метода прямого отнесения затрат на себестоимость выпускаемого товара. Этот метод - очень важное и эффективное орудие в руках руководства организации, особенно при планировании и контролировании прибыльности ее работы и установлении цен на выпускаемую продукцию. Он основан на принципе добавленной стоимости, которая определяется как разница между выручкой от продажи товара и прямыми (переменными) затратами на его изготовление. Добавленная стоимость идет на покрытие постоянных накладных расходов, а остающаяся разница представляет собой прибыль организации.

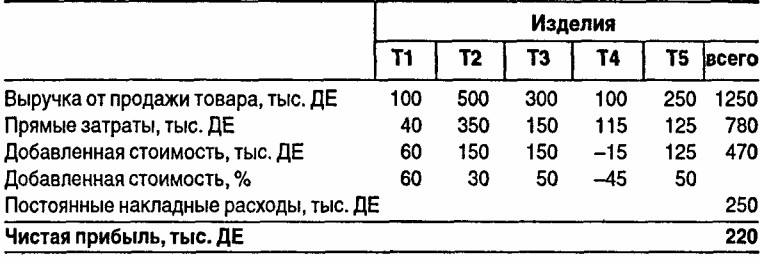

Пример 1.

Пример 2.

В примере 1 предприятие выпускает пять различных изделий. Для упрощения расчетов все затраты, идущие на выпуск этих изделий, разделены на две группы: переменные и постоянные накладные расходы. Добавленная стоимость, получаемая в результате реализации каждого изделия, является разницей между выручкой от его продажи и прямыми затратами. Далее, вычитая из нее постоянные расходы, получаем чистую прибыль. Анализируя данные из примера 1, руководство предприятия может сделать следующие выводы:

• необходимо максимально развивать производство и продажу изделия Т1, поскольку по сравнению с остальными оно дает предприятию самую большую в процентном отношении добавленную стоимость;

• изделие Т2 хотя и дает наибольшую по сумме добавленную стоимость, но она составляет лишь 30% оборота, поэтому вполне вероятно, что есть смысл подробно проанализировать структуру затрат и методы производства этого изделия, с тем чтобы попытаться выявить какие-либо резервы экономии;

• по изделиям ТЗ и Т5 есть вполне удовлетворительные результаты;

• что касается изделия Т4, то необходимо или уменьшить затраты по его производству, чтобы его продажа давала прибыль, или прекратить производство.

В примере 2 показана ситуация, когда из числа выпускаемых предприятием изделий исключено изделие Т4. Подобное решение - одно из самых принципиальных в управлении деятельностью предприятия: первостепенным моментом является не абсолютная выручка от продажи того или иного изделия, а доля его участия в общей прибыли, получаемой предприятием от реализации всех выпускаемых изделий. В данном примере в результате прекращения производства изделия Т4 суммарная добавленная стоимость, а следовательно, и чистая прибыль предприятия увеличиваются на 15 тыс. ДЕ несмотря на то, что выручка предприятия от продажи оставшихся изделий уменьшается на 100 тыс. ДЕ.

Теперь рассмотрим пример анализа затрат на производство изделия.

Пример.

В этом примере изделие продается по цене 6,0 ДЕ, т.е. с прибылью 20% по отношению к его себестоимости. Прямые затраты на изготовление изделия, т.е. затраты, изменяющиеся пропорционально количеству выпущенных единиц изделия, составляют 3,8 ДЕ.

Теперь, если мы знаем, что 5 тыс. ед. изделия уже продается на внутреннем рынке, и полагаем, что какое-то дополнительное количество может быть продано на внешних рынках, мы можем использовать известные нам прямые затраты в размере 3,8 ДЕ в качестве базы определения экспортной цены, поскольку:

• постоянные накладные расходы в размере 6 тыс. ДЕ не изменятся и их долю в себестоимости каждого изделия в размере 1,20 ДЕ не нужно будет возвращать в ценах изделий, реализуемых на экспортных рынках;

• при продаже на экспорт ограничиться прибылью меньшей чем 1,0 ДЕ. Другими словами, экспорт этого изделия будет осуществляться с прибылью, если его экспортная цена будет выше величины прямых затрат в размере 3,8 ДЕ.

Если мы хотим при этом получать прибыль, например в размере 20% прямых затрат, мы должны продавать изделие по цене 4,56 ДЕ (3,8 ДЕ+0,76 ДЕ).

Следует, однако» признать, что использование метода прямого отнесения затрат на себестоимость хранит в себе и некоторые опасности. Совершенно очевидно, что он не может быть применим для установления цен на все товары. Целесообразен данный метод только тогда, когда реальные условия производства таковы, что постоянные накладные расходы могут возмещаться и фактически возмещаются в ценах, установленных для определенного базового количества производимых и продаваемых изделий, а установление цен на базе прямых затрат происходит только для дополнительного количества изделий. В дальнейшем ситуация может измениться таким образом, что базовое количество выпускаемого товара, взятое за основу при расчете цены, уменьшится. В этом случае первоначальная калькуляция, составленная по методу прямого отнесения затрат, уже не будет отражать реального положения дел и если продолжать основываться на ней, то это приведет к уменьшению общей прибыли предприятия. Значит, метод прямого отнесения затрат можно с уверенностью применять при установлении цен только тогда, когда есть неиспользованные резервы производственных мощностей и когда все постоянные накладные расходы возмещаются в ценах, установленных в зависимости от текущего объема производства.

Принятие решений касается будущей деятельности предприятия, изменить что-нибудь в прошлом уже нет возможности. Поэтому прошлые затраты следует исключить из анализа или брать их в расчет, только если они являются единственной базой определения будущих затрат. Затраты, учитываемые при принятии одного решения, можно полностью игнорировать при принятии другого альтернативного решения.

Основным вопросом, который следует выяснить, чтобы принимать или не принимать в расчет те или иные затраты, в чем разница? Поэтому, чтобы быть принятыми в расчет при рассмотрении того или иного варианта решения, затраты должны отвечать двум условиям:

1. Это должны быть затраты, ожидаемые в будущем.

2. Они должны быть различными для разных вариантов альтернативных решений.

Метод прямого отнесения затрат часто полезен при определении тех составляющих затрат, на которые следует обращать внимание при принятии специфических решений:

• продолжить или прекратить выпуск какой-либо группы товаров;

• производить какие-либо комплектующие изделия или приобретать их;

• принять или отклонить специальный заказ;

• как реагировать по поводу влияния на размер добавленной стоимости ограничивающих условий или других важнейших факторов.

6.3. Анализ «затраты - объем - прибыль» в процессе принятия решения

Анализ «затраты - объем - прибыль» используют для определения влияния, которое оказывают изменения в затратах, цене товара, объеме его производства и номенклатуре выпускаемых товаров на величину получаемой от реализации товара прибыли, а также для оценки изменения одного из этих факторов или нескольких факторов вместе.

На величину прибыли воздействуют изменения следующих факторов:

продажная цена товара;

количество проданных единиц;

величина постоянных затрат;

величина переменных затрат.

Принятие решения о прекращении или продолжении работы с группой товаров

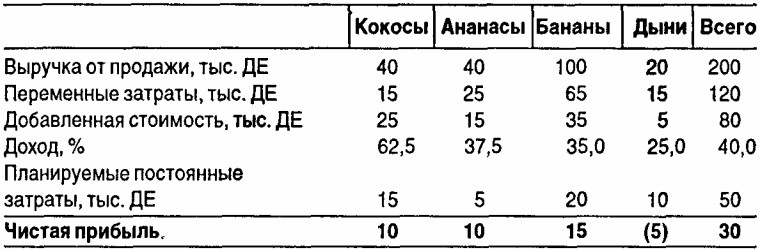

Эта задача может быть рассмотрена на примере компании, выращивающей четыре вида фруктов: кокосы, ананасы, бананы и дыни. Необходимо принять решение в отношении того, что делать с дынями, продажа которых в течение последних лет постоянно приносит убыток.

К решению этой задачи руководство приходит со следующими предварительными суждениями:

• существует только два альтернативных варианта решения - продолжать или прекратить продажу этого товара;

• независимо от того, какое решение будет принято, это не потребует от компании привлечения дополнительных средств;

• если прекратить выращивать дыни, то освобождающиеся средства можно использовать для выращивания дополнительного количества кокосов.

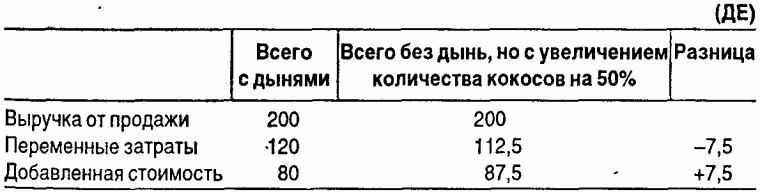

Если будет принято решение отказаться от выращивания дынь из-за нерентабельности, то прогнозируемый на текущий год результат будет выглядеть так:

Этот результат, безусловно, следствие того, что получаемая от выращивания кокосов прибыль в размере 62,5% значительно более высокая, чем в случае с дынями, - 25%, но необходимость использования высвобождающихся в результате отказа от выращивания дынь возможностей также немаловажный фактор, который учитывается при принятии такого решения.

Принятие решения о комплектующих изделиях

Компания выпускает двигатели для легковых и грузовых автомобилей и собственными силами изготавливает все необходимые для них комплектующие детали. В настоящее время получено предложение от одного из поставщиков на поставку детали № 465 по цене 26 ДЕ за штуку.

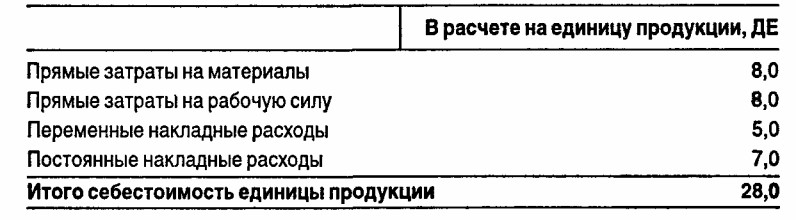

Пример. Собственные затраты компании по изготовлению этой детали выглядят следующим образом:

При первом рассмотрении, поскольку собственные затраты на производство детали № 465 выше цены, предложенной поставщиком, представляется, что правильным будет решение покупать эту деталь на стороне. Но следует иметь в виду, что вне зависимости от того, какое компания примет решение, ее постоянные накладные расходы останутся теми же, поэтому, принимая решение, фактор содержания в себестоимости детали № 465 планируемых на единицу продукции постоянных накладных расходов в размере 7 ДЕ не следует учитывать. Сравнение же нужно проводить между 21 и 26 ДЕ, что заставляет склоняться к мысли о собственном производстве. Однако на принятие окончательного решения может влиять и то, что если покупать данную деталь на стороне, то освобождающиеся при этом производственные мощности можно с прибылью направить на другие цели, а это приведет к покрытию указанных постоянных накладных расходов.

Принять или отклонить специальный заказ

Организации часто сталкиваются с проблемой решения о продаже своих товаров в больших количествах по специальным ценам. Приводимый пример показывает, что определение крайней приемлемой для компании цены в этом случае представляет значительные трудности.

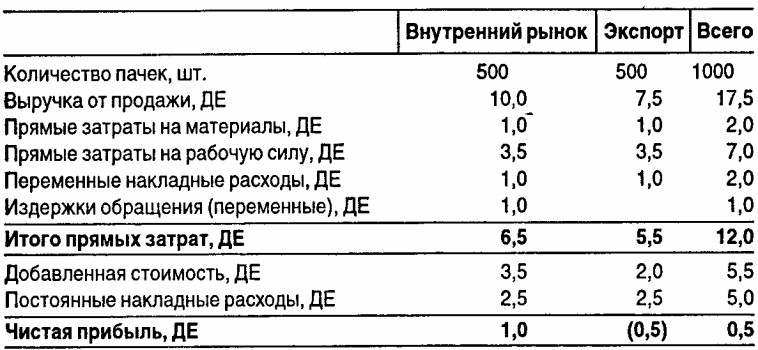

Компания выпускает канцелярские товары, в том числе блокноты, которые продаются оптовым покупателям по цене 20 ДЕ за одну пачку. В настоящее время компания выпускает в месяц 1 тыс. таких пачек, но производственные мощности позволяют ей увеличить выпуск до 2 тыс. пачек. Компания получает заказ на поставку на экспорт.500 пачек блокнотов в месяц на условиях долгосрочного контракта по специальной цене 15 ДЕ за одну пачку.

Пример. Себестоимость производства этих блокнотов формируется следующим образом:

Как и в предыдущем случае, полная себестоимость производства товара, включая издержки обращения, превышает цену, по которой поступил специальный заказ, однако нужно принять во внимание два немаловажных обстоятельства:

• накладные постоянные расходы компании возмещаются от продажи на внутреннем рынке 1 тыс. пачек блокнотов;

• издержки обращения не должны входить в расчетную себестоимость при поставке на экспорт, так как товар передается покупателю непосредственно на складе поставщика.

При определении себестоимости продукции для поставки на экспорт следует принимать во внимание только прямые затраты на материал и рабочую силу и переменные производственные накладные расходы, что составит в целом 11 ДЕ. Поэтому, приняв к исполнению данный специальный заказ, компания получит дополнительную прибыль 4 ДЕ за одну пачку, что составит 2 тыс. ДЕ в месяц. В результате ее месячная прибыль от суммарных операций на внутреннем и внешнем рынках удвоится.

ВЛИЯНИЕ ОГРАНИЧИВАЮЩЕГО ВОЗДЕЙСТВИЯ ОСНОВНЫХ ФАКТОРОВ НА ДОБАВЛЕННУЮ СТОИМОСТЬ. Интересно рассмотреть приведенный выше пример, предположив, что производственные возможности компании составляют не 2 тыс., а 1 тыс. пачек блокнотов в месяц. В этом случае для того чтобы компания могла выполнить предложенный ей экспортный заказ, она должна уменьшить продажу своего товара на внутреннем рынке до 500 пачек, тогда ежемесячный анализ ее выручки и себестоимости производства и реализации будет выглядеть следующим образом:

Анализ показывает, что из-за фактора ограниченных производственных возможностей и необходимости возместить имеющиеся постоянные накладные расходы в ценах всех единиц выпускаемой продукции, включая и ту, которая поставляется на экспорт, принятие компанией экспортного заказа приведет к тому, что ее чистая прибыль изменится с 2 тыс. ДЕ до 500 ДЕ в месяц. Поэтому при данных обстоятельствах принимать экспортный заказ неправильно.

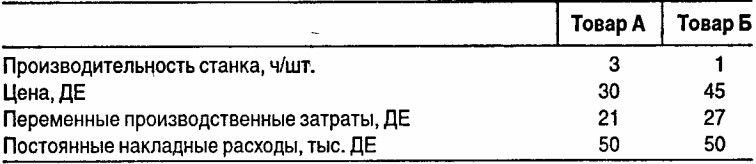

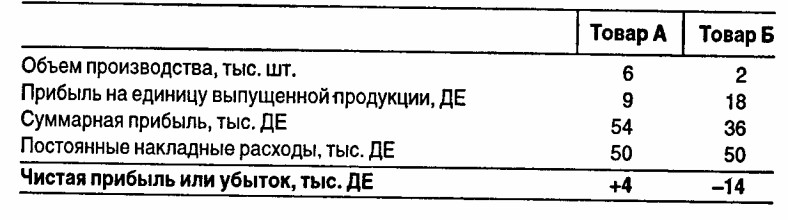

Следующий пример иллюстрирует тот факт, что в случае, когда у компании есть ограниченные производственные возможности, совсем не обязательно выпускать товар, который в результате продажи дает наибольшую величину добавленной стоимости на единицу продукции. Прибыль будет увеличена за счет производства товара, который дает наибольшую добавленную стоимость на единицу ограничивающего фактора.

Пример. Компания производит и продает товары А и Б. Из-за отсутствия достаточного количества станков компания располагает только 2 тыс. машино-ч в неделю.

Исходные данные:

Принимая решение о том, какой из двух товаров следует производить, нет необходимости указывать постоянные накладные расходы, потому что они одни и те же независимо от принятого решения.

Поэтому решение принимается на базе сравнительной калькуляции:

Таким образом, правильным будет решение о производстве только товара А. Насколько оно правильно, видно из сравнительной таблицы, в которой приведены результаты альтернативного выпуска товара А или товара Б:

6.4. Принятие решения об инвестировании средств организации в реальные проекты

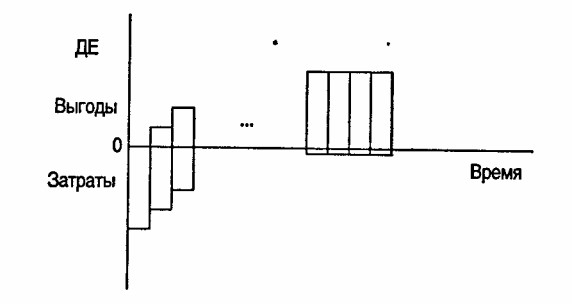

Всякий инвестиционный проект связан с затратами (капитальные или единовременные вложения, текущие расходы) на его осуществление и предпринимается для получения определенных выгод (дохода, прибыли). Распределение затрат и выгод в рамках жизненного цикла условного проекта представлено на графике.

Сравнение поступающих от проекта денежных средств (выгод) и расходов (затрат) позволяет определить денежный поток. Первый этап реализации проекта, как правило, характеризуется отрицательным денежным потоком (осуществляется инвестирование денежных средств), затем - с ростом доходов по проекту - он становится положительным.

Длительность жизненного цикла проекта связана с тем, что величина (ценность) затрат и выгод зависит от момента принятия решения об инвестировании средств в проект.

Конкретные расчеты ценности выгод и затрат возможны на основе использования теории стоимости денег во времени.

Принимая решение об инвестировании денег в проект, необходимо учитывать:

• инфляцию;

• риск, неопределенность;

• возможность использования денег в настоящий момент.

Таким образом, одна и та же денежная сумма имеет разную ценность во времени по отношению к текущему моменту.

Введем условные обозначения:

F- будущая ценность денег;

Р - текущая ценность денег (первоначальная ценность, или принципал);

t - продолжительность временного отрезка (периода);

r-ставка процента.

Пусть нам требуется решить вопрос о том, какая денежная сумма будет на счете в сберкассе через t лет, если первоначальный вклад составил Р денежных единиц при ставке процента r. Чтобы найти будущую величину вклада, уместно использовать методику начисления сложных процентов:

F=P(1+r)f. (1)

Однако для анализа проекта более актуально обратное действие. Важно знать, какова текущая стоимость (ценность) денежной суммы из F денежных единиц, которую предполагается получить через t лет при процентной ставке r. Другими словами, какую сумму необходимо сегодня положить на счет, чтобы через t лет ее величина составила F денежных единиц:

P=F · 1/(1+r)t. (2)

Это действие (сведение будущих денежных сумм к настоящему моменту) называется дисконтированием. Множители (1 + r)t и 1/(1 + r)t из формул (1) и (2) называются соответственно коэффициентами начисления сложных процентов и дисконтирования. (Разработаны специальные таблицы, позволяющие находить величины этих коэффициентов при известных t и r.)

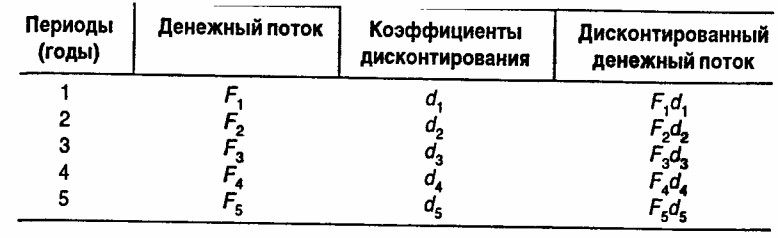

Допустим, по некоторому проекту предполагается следующий поток денежных средств по периодам (годам) проекта:

Необходимо исчислить текущую стоимость потока, если известна процентная ставка (r).

Текущая стоимость потока:

Р=F1d1 + F2d2 + F3d3 + F4d4 + F5d5 . (3)

Допустим, что величины будущих периодических поступлений равны между собой: F1 = F2 = F3 = F4 = F5 = А. Тогда выражение (3) можно переписать в виде:

Р = A(d1 + d2 + d3 + d4 + d5) = A ? dt. (4)

Равные денежные суммы, получаемые или выплачиваемые через одинаковые промежутки времени, называются аннуитетом, т.е. А в наших обозначениях. Не составляет труда вывести формулу, позволяющую находить текущую стоимость, используя аннуитет:

Р=А•(1-r)'-1 / (r (1+r)' (5)

Выражение (4) представляет собой частный случай формулы (5). Другими словами, коэффициент аннуитета (а) есть сумма коэффициентов дисконтирования за соответствующие периоды:

a1 = d1;

a2 = d1 + d2;

a3 = d1 + d2 + d3; (6)

an = d1 + d2 +…+ dn.

Отсюда возникла возможность построения и использования таблиц коэффициентов аннуитета, т.е. ежегодных выплат, если известна первоначальная, текущая стоимость (формула (5)):

A = P · r(1+r)'-1 / (1+r)' - 1 . (7)

Это восстановление капитала. Аналогично предшествующим случаям разработаны специальные таблицы, позволяющие получать числовое значение коэффициента восстановления капитала,

Приведем несколько конкретных примеров, подтверждающих положения теории ценности денег во времени.

Пример 1. Хватит ли величины вклада, равной 1000 ДЕ, положенной сегодня в банк под 10%, чтобы через 10 лет заплатить за обучение 2500 ДЕ?

В этом примере Р= 1000 ДЕ;Р= 2500 ДЕ;t = 10 лет; r= 10%.

Существуют два варианта ответа на вопрос.

Первый вариант предполагает использование таблиц или проведение прямых расчетов на основе сложных процентов и сравнения полученного результата с величиной будущей стоимости, т.е. на основании выражения (1) имеем

Fpасч= 1000 (1 + 0,l)10 = 2593 (ДЕ) > 2500 ДЕ.

Ответ-:хватит.

Второй вариант предполагает применение методики дисконтирования.

По формуле (2):

Pрасч = 2500 · (1/(1+0,1)10 = 965ДЕ < 1000ДЕ.

Ответ: можно положить на вклад меньшую сумму- 965 ДЕ.

Пример 2. По проекту предполагается взять кредит 56 тыс. ДЕ под 100% годовых с условием ежегодной выплаты равными долями в течение 3 лет.

Какова величина этих выплат?

В этом примере Р = 56 тыс. ДЕ; t = 3 года; r = 100%; А = ?

Согласно формуле (7)

A= 56 ·1(1+1)3 : [(1+1)3 - 1] = 64 (тыс.ДЕ)

Ответ: 64 тыс. ДЕ.

Пример 3. Необходимо определить внесенную в пенсионный фонд сумму, чтобы через 10 лет ежегодно выплачивать пенсию по 5000 ДЕ в течение 20 лет.

В этом примере А = 5000 ДЕ; ?, = 11 лет; t2 = 30 лет; r = 10%; Р = ?

Из формулы (7)

По таблице коэффициентов аннуитета

Р=5000(аt=3010% - аt=1010%). Ответ: 12 025 ДЕ.

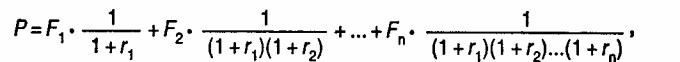

Серьезной, но решаемой проблемой является непостоянство ставки процента на протяжении расчетного периода проекта. Здесь прежде всего сказывается влияние активных инфляционных процессов. Можно рекомендовать следующий прием расчета текущей ценности:

где F1, F2,, ..., Fn - величины будущих чистых выгод;

r, r2 ,..., rn - соответствующие периодам процентные ставки;

1,2, ...,п- периоды.

Свое практическое приложение теория ценности денег во времени находит при построении дисконтированных критериев ценности проекта. Совокупность описываемых критериев позволяет отобрать проекты для дальнейшего рассмотрения, проанализировать проектные альтернативы, оценить проект с точки зрения инвестора и т.д. Принятие соответствующего решения базируется на сравнении полученного расчетного результата с «точкой отсчета».

В мировой практике в настоящее время наиболее употребимы следующие критерии:

1. а) отношение выгод к затратам (В/С);

б) отношение чистых выгод к затратам (стоимость) (В(п)/С).

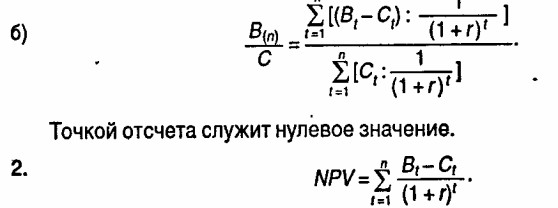

2. Чистая текущая ценность (NPV).

3. Внутренняя норма доходности или прибыльности (рентабельности) проекта (IRR).

4. Срок окупаемости (РВ).

Дополнительные обозначения:

Вt - выгоды проекта в год t;

Сt - затраты проекта в год t;

t = 1 • n - годы жизни проекта. Тогда перечисленные критерии можно рассчитать следующим образом:

Полученный результат сравнивается с единицей. Если денежные потоки дают значение, меньшее единицы, предполагается возврат проекта, характеризуемого этим потоком, для дополнительного рассмотрения.

Все проекты с NPV > 0 попадают в круг дальнейшего анализа. Можно графически изобразить зависимость npv от ставки процента:

3. Очень важно значение процентной ставки r' при NPV = 0. В этой точке дисконтированный поток затрат равен дисконтированному потоку выгод.

Это дисконтированное значение в точке безубыточности и называется внутренней нормой доходности или прибыльности (рентабельности) - IRR. Данный критерий позволяет инвестору проекта оценить целесообразность вложения средств. Если банковская учетная ставка больше IRR, то, по-видимому, положив деньги в банк, инвестор сможет получить большую выгоду.

Разработаны приемы расчета IRR, в том числе компьютерные, основанные на итеративном приближении при помощи линеаризации к точке r?. Ряд электронных таблиц (например, программный пакет Lotus П23) позволяет, задав «местоположение» денежного потока, исчислить соответствующие значения NPV (при известной r) и IRR.

4. Критерий срока окупаемости дает возможность определить время (число лет), которое пройдет, пока суммарный поток денежных средств от проекта не сравняется с первоначальными суммарными инвестициями.

Резюме

Материал данного раздела позволяет взаимоувязать учетные (информационные) аспекты процесса управления и собственно принятие решений и по тактическим, и по стратегическим вопросам. Тем самым удается перевести «пассивные» знания в «активные», когда приходится обращаться к функциям управления исходя из того факта, что прибыль является прежде всего результатом управления затратами (издержками производства).

В связи с этим здесь изучаются вопросы принятия решений (процедура принятия решений) и роль управленческого учета в этом процессе.

Показан подход к принятию решений как в краткосрочном, так и в долгосрочном периодах. Происходит увязка между тактическими, стратегическими и временными аспектами получения дохода (прибыли). По сути, именно на данном этапе следует уяснить себе значение информации о затратах для целей управления с позиций будущего результата. Это обеспечивается за счет перехода от рассмотрения конкретных ситуаций, связанных с кратким периодом между вложением средств и получением результатов, к принятию решений о капиталовложениях на длительный период.

Введение терминов «приведенная стоимость поступлений денежной наличности» и «приведенная стоимость будущих расходов» даст возможность понять сущность инструментария анализа эффективности во времени.

Прежде всего необходимо определить, что такое цикл принятия решения;

1. Определение целей и задач.

2. Поиск альтернативных курсов (вариантов) действий.

3. Выбор оптимального курса действий из альтернативных вариантов.

4. Осуществление выбранного варианта.

5. Сравнение полученных и планируемых результатов.

Очень важно установить задачи организации, чтобы при принятии решения можно было оценить преимущество одного варианта поведения перед другим. Поэтому процесс принятия управленческого решения проходит поэтапно.

Приложение 1. Хозяйственная ситуация

Инвестиции в технологическую линию

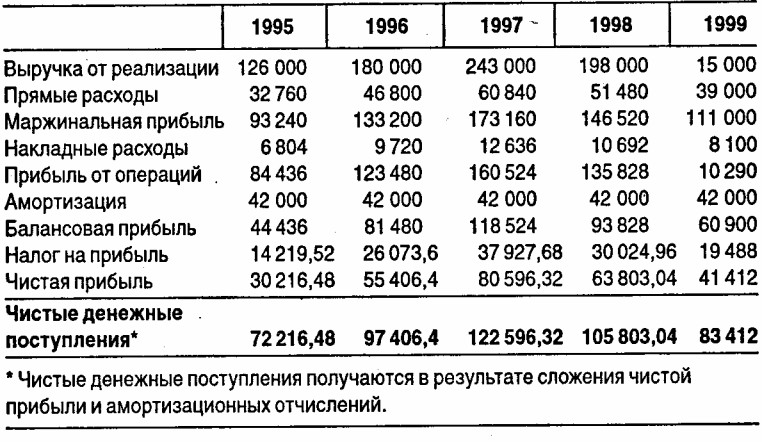

Руководство фирмы «Кедр» рассматривает возможность приобретения новой технологической линии по производству корпусной мебели. Ожидает-c", что величина инвестиций (затраты на оборудование) составит 210 млн. ДЕ, а срок функционирования оборудования рассчитан на 5 лет; амортизационные исчисления по оборудованию - 20% годовых. Ставка налога на прибыль - 35%. «Цена» авансированного капитала - 240%.

В соответствии с техническими характеристиками и производительностью новой технологической линии планируется следующий выпуск:

1-й год-84000 небольших комплектов; 2-й год-120000; 3-й год- 156 000; 4-й год -132 000; 5-й год -100 000 небольших комплектов.

Планируемая цена за один комплект 1,5 млн. ДЕ. Эта цена будет сохраняться при расчетах за все 5 лет.

В соответствии с этим выручка от реализации продукции прогнозируется по годам в следующих объемах (тыс. ДЕ): 126000, 180000, 243000, 198000,150000.

Исходные данные:

Оцените эффективность инвестиций в данный проект (дайте расчеты чистой текущей ценности (стоимости) - NPV; внутренней нормы рентабельности - IRR; окупаемости).

Приложение 2. Вопросы для самопроверки

1. Что такое «цикл принятия решения»?

2. Приведите примеры из своей практики, когда приходилось принимать управленческие решения. Какая информация при этом использовалась?

3. Каково значение окружающей среды для управления производством?

4. Какие факторы влияют на принятие решений в условиях централизованно регулируемой экономики?

5. Что приходится учитывать при управлении в условиях рыночной экономики?

|

© 2006 "Управленческий учет Под редакцией А.Д. Шеремета". Все права защищены, по всем вопросам

|