|

|

12. АНАЛИЗ И ПРИНЯТИЕ ДОЛГОСРОЧНЫХ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ

12.1. Сущность инвестиционных решений

Особый характер» инвестиционных решений определяется тем, что:

• после совершения инвестиций, т.е. вложения ресурсов в капитальные активы предприятия, они оказываются связанными и не могут быстро вернуться с прибылью; меняется сам характер вложенных в этот вид имущества предприятия финансовых ресурсов. Капитальность затрат означает их отличительную от других видов затрат форму участия в производственном процессе, отвлечение на длительный срок крупных сумм денег;

• данное капиталловложение должно будет приносить доход на протяжении всего периода функционирования приобретенных активов, причем инвестор вправе рассчитывать на такую норму доходности, которая была бы сопоставима- с той, которую он получил бы при вложении данных средств в другие (альтернативные) сферы приложения капитала;

• в конце периода функционирования основные средства будут иметь некоторую ликвидационную стоимость или не будут иметь никакой стоимости.

Затраты денежных средств на основные средства отличаются по сути от расходов на сырье, материалы, заработную плату и других подобных расходов по следующим причинам:

• регулярные текущие расходы на производство и реализацию продукции необходимо систематически покрывать из выручки от реализации, не допуская длительного перерыва в этом процессе оборота средств;

• капиталовложения приобретают форму основных средств, которые приносят предприятию доход в течение длительного периода, поэтому полное возмещение таких затрат предполагает и более длительный срок для осуществления полного цикла оборота инвестиций.

Таким образом, инвестиционные затраты (вложения в реальные активы) отличаются длительностью периода, в течение которого предприятие получает полезный результат. Поэтому при принятии решений об инвестировании необходимо проводить перспективный анализ доходов и затрат. Характер принимаемых в связи с этим решений долгосрочный и связан с прогнозированием денежных потоков - задачей весьма сложной, когда приходится учитывать возможные колебания результатов инвестирования в зависимости от изменения многих факторов.

Всё сказанное означает, что:

• инвестиционные решения являются решениями стратегического характера, предопределяющими во многих случаях будущие текущие затраты предприятия (ясно, что приобретение определенного типа оборудования выдвигает соответствующие требования к используемым в производстве сырью, материалам, к квалификации рабочих, затратам по содержанию очистных сооружений и т.д.). Инвестиционные решения - решения долгосрочные, «заглядывающие» на много лет вперед, их прогнозный характер требует тщательной проработки всех аспектов деятельности предприятия с учетом внешних и внутренних факторов;

• инвестиционные решения связаны с неопределенностью и риском, что предполагает обязательное использование специального инструмента (анализа рисков);

• для минимизации неопределенности и риска инвестиционные решения должны основываться на хорошо подготовленной информационной базе (прежде всего достоверной, комплексной).

12.2. Информационное обеспечение инвестиционных решений

Инвестиционная деятельность требует учета множества внешних и внутренних данных, что предполагает использование для ее регулирования внешней и внутренней информационно-аналитической системы.

Внешняя информационно-аналитическая система аккумулирует следующие данные:

• нормативно-правовую информацию федеральных органов управления экономикой (законы, указы, постановления), стратегическая задача которых-формировать благоприятный инвестиционный климат в стране в первую очередь за счет создания макроэкономических и правовых условий для инвесторов. Задача инвестиционных менеджеров - отслеживать тенденции в данной сфере и пытаться вписаться в эту политику. На сегодняшний день наиболее важными направлениями здесь являются создание финансово-промышленных групп и использование финансового лизинга в инвестиционной деятельности. (Это означает возможность получения инвестором определенных льгот в этих случаях.);

• нормативно-правовую информацию субъектов Федерации - именно здесь приходится решать конкретные проблемы: создание и поддержание рабочих мест, строительство жилья, охрана окружающей среды. Это требует создания местного благоприятного инвестиционного климата через местные налоговые льготы, программы поддержки отдельных предприятий, производства отдельных социально значимых товаров. Для этого прежде всего используют возможности льготного налогового режима. Так, в мае 1995 г. Законодательное собрание Тверской области приняло специальный Закон о льготном налогообложении местных промышленных предприятий, на которых доля средств, привлеченных из-за пределов области (в объеме освоенных за год капиталовложений), превышает 30%. Для них устанавливались льготы по налогу на прибыль, имущество и землю (в пределах платежей в местный бюджет). Такая политика характерна для администраций ряда регионов России и ведет к формированию своеобразных островков, где инвесторы чувствуют себя относительно благоприятно;

• информацию межотраслевого характера, например об экологических аспектах инвестиционной деятельности. С 1993 г. в России действует Положение о государственной экологической экспертизе, в соответствии с которым такой экспертизе подлежат в обязательном порядке технико-экономические обоснования и проекты на строительство, реконструкцию, модернизацию, техническое перевооружение независимо от их сметной стоимости и принадлежности. Сюда же относится информация о порядке согласования проектной документации с теми или иными организациями, получении права на осуществление деятельности и т.д. Полезность такой информации состоит в том, что она порождает уверенность в полноте данных и снижает вероятность возникновения дополнительных затрат в будущем - в процессе реализации или эксплуатации проекта;

• налоговое законодательство и инструкции налоговых и финансовых органов о порядке уплаты налогов, пошлин, платежей и сборов. Налоговая среда имеет особое значение, поэтому информация о всей системе налогов важна для правильной оценки эффективности инвестиционных решений. По действующей системе необходимо учесть следующие основные типы налогов: налог с продаж (НДС), налог на прибыль, налоги на активы (имущество, землю и т.д.), налоги на природные ресурсы, налоги на заработную плату. По оценкам экспертов из Бюджетного комитета Государственной Думы России, сейчас приходится платить 23 федеральных налога и примерно такое же количество федеральных сборов, а также более 180 различных налогов и сборов, введенных региональными и местными органами власти. Поэтому важно принять во внимание соотношение между налогами разного уровня - от федерального до местного, учесть возможные льготы по налогообложению и варианты его оптимизации;

• нормативно-методологическую информацию-стандарты (правила) подготовки инвестиционных проектов или их бизнес-планов (описание принятых в современной практике принципов и методов расчетов показателей эффективности, формы расчетных и итоговых таблиц и т.д.). Главным нормативным документом в данной сфере являются Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Этот документ вводит в практику инвестиционного анализа следующие главные моменты:

- моделирование потоков продукции, ресурсов и денежных средств;

- анализ рынка, финансового состояния предприятия, претендующего на реализацию проекта, степени доверия к руководителям проекта, влияния реализации проекта на окружающую природную среду и т.д.;

- определение эффекта сопоставлением предстоящих результатов и затрат с ориентацией на достижение требуемой нормы дохода на капитал и других показателей;

- приведение предстоящих разновременных расходов и доходов к условиям их соизмеримости по экономической ценности в начальном периоде;

- учет воздействия инфляции, задержек платежей и других факторов, влияющих на ценность используемых денежных средств;

- учет неопределенности и рисков, связанных с осуществлением проекта.

Здесь учтены не только черты рыночного хозяйства как такового, но и реалии переживаемого страной переходного периода (в том числе инфляция). Естественно, что в прежних методиках, предназначенных для централизованно планируемой экономики, не было таких понятий, как анализ рынка, доход на капитал, степень доверия к руководителям проекта или, скажем, интересы участников проекта. Главное в этом блоке информации - возможность грамотно, на основе современных подходов разработать и обосновать эффективность инвестиционного решения;

• стандарты внешней финансовой (бухгалтерской) и статистической отчетности как формы отражения будущих результатов реализации и осуществления проекта.

Часть данных из внешней информационно-аналитической среды (прежде всего нормативная информация на уровне федеральных органов управления экономикой, налоговое законодательство) аккумулируется в справочных системах (Консультант-плюс, Гарант), что облегчает деятельность менеджера по ее формированию и пополнению. Важно отметить, что постепенно информация такого рода из регионов России также начинает появляться в справочных системах. Другую часть подбирает и обновляет менеджер.

Внутренняя информационно-аналитическая система - это совокупность данных о предприятии: его организационно-техническом уровне, кадрах, организации снабжения и положении на рынке, состоянии экономики и финансов.

Вся совокупность внешней и внутренней информации используется для разработки плана инвестирования средств - бизнес-плана инвестиционного проекта.

12.3. Подготовка бизнес-плана инвестиционного проекта

Любой серьезный инвестор требует представления материала по проекту в виде комплекса взаимосвязанных разделов с расчетами и документов, в том числе организационно-правового характера. В мировой практике для этих целей используется бизнес-план - документ, отражающий все аспекты будущего коммерческого предприятия, в котором анализируются все возможные проблемы и описываются способы их решения. Такой грамотно разработанный документ может предостеречь от многих будущих ошибок не только начинающего предпринимателя, но и опытного хозяйственника.

Западный опыт свидетельствует, что хорошо подготовленный бизнес-план дает возможность найти дополнительные источники финансирования в десяти случаях из ста. В России подобной статистики пока нет, главным образом потому, что грамотные бизнес-планы способны составлять не на многих предприятиях. Это достаточно дорогостоящее мероприятие, если речь идет об услугах пользующихся авторитетом западных консалтинговых фирм, или очень трудоемкое, если предприятие разрабатывает этот документ своими силами.

Наиболее трудным этапом является сбор и обработка информации о рынке - маркетинговые исследования. Рекомендуется привлекать к этой работе экспертов, которые помогут существенно снизить риск потерь в эффективности проекта. Главная роль при подготовке такой информации отводится службе сбыта, в функции которой входит систематический сбор и анализ данных по всему спектру вопросов реализации продукции. Связанность этих проблем с оценкой тенденций развития отрасли и идентичных производств предполагает также привлечение к работе инженерных подразделений предприятия.

Основные данные, собираемые на этом этапе, касаются тенденции развития отрасли, родственных предприятий, соответствующих производств в регионах, где предполагается сбыт продукции.

Основная информация о главных конкурентах: номенклатура и объемы выпускаемой ими продукции; рынки, на которых они работают, их доли в сбыте; конкурентоспособность выпускаемой ими продукции; политика цен; политика в области сбыта; характеристика производственной базы.

Изучение спроса на продукцию предполагает оценку величины и структуры текущего спроса, перспективную оценку спроса на рынке с учетом всего срока эксплуатации проекта.

Еще один важный элемент - информация о ценах на продукцию, производимую по проекту. Решения по ценообразованию должны приниматься на основе учета факторов как рыночного, так и производственного характера. При этом важно учесть все затраты, влияние брака, отходов и других, кажущихся мелкими, но на самом деле существенных элементов издержек.

Очень важна информация о снабжении.

При анализе организации снабжения выделяют:

• оборудование для проекта. Инженерно-технологические подразделения, определяющие техническую политику предприятия, должны обеспечивать данные о технологии производства, стоимости, перечне необходимого оборудования (в том числе производственного, вспомогательного), запасах инструмента и запасных частей, предполагаемых поставщиках оборудования (включая оценку их как партнеров предприятия, способных выполнять договорные условия);

• службы, ответственные за формирование производственных запасов всех видов, должны собирать данные о необходимых сырье, нормативных запасах и ценах, в том числе:

- необработанных сырье и полуфабрикатах;

- обработанных промышленных материалах;

- комплектующих изделиях;

- вспомогательных материалах;

- вспомогательных производственных ресурсах и услугах;

- качестве сырья;

- графиках поставок;

- основных поставщиках сырья и гарантиях его поступления по необходимым для производства графикам;

- оценке рынка сырья.

Существует множество схем (структур) подготовки бизнес-плана, однако можно выделить основные (главный раздел - финансовый план). Представим структуру, разработанную на основе рекомендаций Российско-американского фонда предпринимательства.

1. Описание проекта.

1.1. Какой товар или услугу вы будете предлагать.

1.2. Как будут использованы деньги, полученные для проекта.

1.3. Новое производство или расширение существующего.

1.4. Что даст финансирование для увеличения объема продаж, производства, роста прибыли.

1.5. Описание наибольшего риска инвестирования в ваш проект.

1.6. Меры по снижению риска.

2. Краткие сведения о вашем предприятии.

2.1.История создания.

2.2. Основные владельцы.

2.3. Существующие достижения.

2.4. Основные трудности, пути их преодоления.

3. Характеристика руководства.

3.1. Основные данные о руководящих сотрудниках.

3.2. Описание их профессионального опыта и роста.

3.3. Организационные изменения на предприятии: когда были проведены и какие.

4. Более подробное описание продукции по проекту.

4.1. Характеристики продукции.

4.2. Процесс производства.

4.3. В чем уникальность продукции.

4.4. Возможности расширения производства в будущем.

4.5. Какие необходимы патенты, разрешения или лицензии.

4.6. Торговая марка - правовое обеспечение.

5. Характеристика работы предприятия.

5.1. Какое оборудование есть или арендуется.

5.2. Техническое состояние основных фондов.

5.3. Потребности в основном оборудовании для выпуска продукции.

5.4. Потребности в оборотных средствах.

6. Поставщики.

6.1. Характеристика сырья.

6.2. Число поставщиков, их месторасположение.

6.3. Проблемы с поставками в настоящий момент.

6.4. Как контролируется качество сырья.

7. Потребители.

7.1. Основные потребители.

7.2. Их месторасположение.

7.3. Экспорт.

7.4. Чем данное предприятие привлекательно для покупателей.

7.5. Доля рынка-перспективы роста.

7.6. Маркетинговая и рекламная деятельность.

8. Конкуренты.

8.1. Основные конкуренты. Их достоинства и недостатки.

8.2. Перспективы конкуренции.

8.3. Слабые стороны предприятия.

8.4. Меры по их устранению.

8.5. Сильные стороны данного предприятия.

9. Оценка текущих финансовых показателей.

9.1. Динамика основных финансовых показателей за последнее время.

9.2. Факторы изменения.

9.3. Характеристика активов предприятия.

10. План финансирования.

10.1. Факторы изменения финансового состояния.

10.2. Прогнозные характеристики финансовых показателей проекта, опирающиеся на расчеты доходов и затрат.

10.3. Схема финансирования. Анализ рисков. Исследование устойчивости проекта. Факторы, могущие отрицательно повлиять на будущее финансовое состояние. Меры преодоления их воздействия.

К бизнес-плану прилагаются юридические документы (уставные документы, права на владение или пользование ресурсами и т.д.).

После сбора информации, ее обработки и подготовки проекта бизнес-плана целесообразно провести анализ данных по проекту с привлечением соответствующих экспертов и получением их заключения.

Направления этого анализа таковы:

• технико-экономический анализ;

• маркетинговый анализ;

• институциональный анализ;

• социально-экономический анализ;

• экономико-экологический анализ;

• финансовый анализ.

В сферу технико-экономического анализа входит изучение месторасположения предприятия и вспомогательных производств, масштаба и сроков исполнения проекта, выбора технологического процесса, осуществления инжиниринговых мероприятий, графика реализации проекта и предприятия, оценки затрат, соответствия стандартам и нормам, снабжения, технической инфраструктуры и эксплуатации оборудования.

Маркетинговый анализ - это оценка коммерческих аспектов проекта, включающих закупочную деятельность и непосредственно сбыт. При институциональном анализе исследуют организационные факторы реализации проекта, а также проблемы подготовки кадров.

Социально-экономический анализ раскрывает социально-экономическое значение проекта, т.е. что дает проект с точки зрения сохранения или увеличения числа рабочих мест, условий работы и быта персонала и т.д.

Экономико-экологический анализ предполагает изучение состояния окружающей среды предприятия, взаимовлияния этой среды и деятельности предприятия. Особенно важен финансовый анализ, результаты которого покажут финансовую эффективность проекта для всех его участников.

Базой для расчетов всех показателей эффективности инвестиционных проектов являются данные о чистом потоке денежных средств, который определяется как разность текущих доходов (притоков) и расходов (оттоков), связанных с реализацией инвестиционного проекта и измеряемых количеством денежных единиц в единицу времени. С финансовой точки зрения потоки текущих доходов и расходов, а также чистый поток денежных средств полностью характеризуют инвестиционный проект.

Наряду с инвестициями в основные средства (здания, машины, оборудование и т.д.) при формировании потока денежных средств необходимо учесть потребность создаваемого производства в оборотном капитале и ее изменение взависимости от масштабов деятельности и ряда других факторов (сезонности производства, потребности в запасах сырья, материалов, готовой продукции и т.д.).

12.4. Анализ эффективности инвестиций

Общим критерием эффективности инвестиционного проекта является уровень прибыли, полученной на вложенный капитал. При этом под прибыльностью (доходностью) понимается не просто прирост капитала, а такой темп его роста, который полностью компенсирует общее изменение покупательной способности денег в течение рассматриваемого периода, обеспечивает минимальный уровень доходности и покрывает риск инвестора, связанный с осуществлением проекта.

Таким образом, проблема оценки привлекательности инвестиционного проекта заключается в определении уровня его доходности. Существуют два основных подхода к решению этой проблемы, в соответствии с которыми методы оценки эффективности инвестиций можно разделить на две группы:

• простые (статические);

• динамические (методы дисконтирования).

Статические методы оценки эффективности инвестиций

К статическим методам оценки эффективности инвестиций можно отнести расчет срока окупаемости и нормы прибыли.

СРОК ОКУПАЕМОСТИ ИНВЕСТИЦИЙ. Срок окупаемости - это расчетный период возмещения первоначальных вложений (инвестиций) за счет прибыли от проектной деятельности.

К достоинствам этого метода следует отнести простоту и наглядность расчетов. Однако у данного метода есть и очень серьезные недостатки. Во-первых, выбор базы сравнения - нормативного срока окупаемости - может быть субъективен. Во-вторых, метод не учитывает доходность проекта за пределами срока окупаемости и, значит, не может применяться при сравнении вариантов с одинаковыми периодами окупаемости, но с различными сроками жизни. Кроме того, метод не годится для оценки проектов, связанных с принципиально новыми продуктами, или продуктами инновационного характера. Точность расчетов по такому методу в большой степени зависит от частоты разбиения срока жизни проекта на интервалы планирования.

ПРОСТАЯ НОРМА ПРИБЫЛИ. Коэффициент, рассчитываемый по данному методу, аналогичен коэффициенту рентабельности капитала (Return on Investment - ROI)* и показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. Сравнивая рассчитанную величину нормы прибыли с минимальным или средним уровнем доходности, инвестор может прийти к заключению о целесообразности дальнейшего анализа данного инвестиционного проекта.

* Далее в некоторых случаях в зависимости от контекста вместо RО/использован термин «возврат на активы» (Return on Assets-roa).

Достоинство данного метода, как и первого, - простота расчетов. Кроме того, оценивается прибыльность проекта. Однако есть и существенные недостатки: не учитывается ценность будущих поступлений, существует большая зависимость от выбранной для сравнения базовой величины чистой прибыли, полученная при этом норма прибыли играет роль средней за весь период, т.е. метод достаточно грубый.

Динамические методы оценки эффективности инвестиций

Перейдем теперь к динамическим методам оценки эффективности инвестиций, базирующимся на принципах дисконтирования, которые дают возможность избавиться от основного недостатка статических методов оценки - невозможности учета ценности будущих денежных поступлений по отношению к текущему периоду - и получить корректные оценки эффективности проектов, в частности связанных с долгосрочными вложениями. Рассмотрим наиболее распространенные критерии оценки эффективности инвестиций, основанные на методах дисконтирования, установленные в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования.

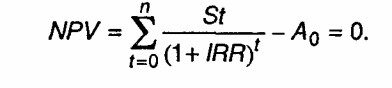

ЧИСТАЯ ТЕКУЩАЯ СТОИМОСТЬ (Net Present Value -NPV). Этот показатель представляет собой разность между приведенной к текущему моменту (при помощи дисконтирования) суммой поступлений от реализации проекта и суммой инвестиционных и других дисконтированных затрат, возникающих в ходе реализации проекта:

где NPV- чистая текущая стоимость проекта;

St - денежные поступления в год t;

r - ставка процента;

A0 - текущая (приведенная) стоимость издержек проекта;

n - срок жизни проекта.

На предприятии, где разрабатываются проекты и руководство которого заинтересовано в их эффективной реализации, следует отдавать предпочтение только тем из них, для которых NPV имеет положительное значение. Однако при сравнении проектов, не сопоставимых по масштабу деятельности, большее значение NPV не всегда соответствует более эффективному варианту капиталовложений. Таким образом, при всех достоинствах этот метод не позволяет сравнивать проекты с одинаковой NPV, но разной капиталоемкостью. В таких случаях можно использовать следующий критерий.

ИНДЕКС ПРИБЫЛЬНОСТИ (Profitability Index - PI). Данный индекс показывает относительную прибыльность проекта, или дисконтированную стоимость денежных поступлений от проекта, в расчете на одну единицу вложений. Он рассчитывается путем деления дисконтированной стоимости притоков денежных средств на приведенную стоимость денежных оттоков:

Если Р1 > 1,0, то проект привлекателен. Этот метод можно использовать для ранжирования проектов с различными затратами.

Очевидно, что выбор ставки процента при подсчете NPV и РJ, а следовательно, и расчет соответствующего коэффициента дисконтирования оказывают значительное влияние на итоговый результат расчета и, таким образом, на его интерпретацию. Величина ставки процента зависит от темпа инфляции, минимальной реальной нормы прибыли и степени инвестиционного риска. (Минимальной нормой прибыли считается наименьший гарантированный уровень доходности на рынке капиталов, т.е. нижняя граница стоимости капитала, или альтернативная стоимость.) В качестве приближенного значения ставки процента можно использовать существующие усредненные процентные ставки по долгосрочным банковским кредитам.

ВНУТРЕННЯЯ НОРМА РЕНТАБЕЛЬНОСТИ ПРОЕКТА (Internal Rate of Return - IRR). Этот показатель представляет собой такую величину ставки процента, при которой чистая приведенная стоимость проекта будет равна нулю, т.е. приведенная стоимость ожидаемых притоков денежных средств равна приведенной стоимости оттоков (при этом возмещается инвестированный капитал):

Если IRR превышает требуемую норму доходности в данной отрасли, то проект имеет смысл принять.

Данный показатель можно интерпретировать по-разному. Значение IRR можно трактовать как нижний гарантированный уровень прибыльности инвестиционного проекта. Таким образом, если IRR превышает базу сравнения - среднюю стоимость капитала (например, ставку по долгосрочным банковским активам) в данной отрасли, то проект можно считать привлекательным. Внутренняя норма рентабельности определяет максимальную ставку платы за привлекаемые источники финансирования проекта, при которой последний остается безубыточным. При оценке эффективности общих инвестиционных затрат, например, это может быть максимальная ставка по кредитам.

IRR рассчитывается обычно методом итерационного подбора значений ставки процента при вычислении NPV проекта. Различные электронные таблицы (Lotus 123, QPRO, Exel и др.) содержат встроенные модули расчетов NPV, IRR и других критериев, позволяющие автоматизировать рутинные арифметические операции исчисления их значений.

К достоинствам описываемого метода относятся объективность, независимость от абсолютного размера инвестиций, оценка относительной прибыльности проекта, информативность. Кроме того, он легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности. Недостатки данного метода: сложность расчетов и возможная субъективность выбора нормативной доходности, большая зависимость от точности оценки будущих денежных потоков.

При оценке эффективности инвестиций используется дисконтированный аналог критерия срока окупаемости проекта (Payback Period- РВ) - период, за который приведенная суммарная прибыль от проекта полностью покроет интегральные дисконтированные затраты, в том числе и первоначальные инвестиции.

Критерии NPV, IRR, PI и РВ, наиболее часто применяемые в инвестиционном анализе, служат фактически для одного и того же - расчета показателей эффективности проекта на основе определения чистого дисконтированного потока денежных средств, поэтому их результаты взаимосвязаны. Для каждого проекта можно ожидать выполнения следующих соотношений:

если NPV> 0, то РJ > 1 и IRR > r;

если NPV < 0, то PI < 1 и IRR < r;

если NPV = 0, то PI = 1 и IRR = r,

где r - требуемая норма доходности.

12.5. Оценка эффективности инвестиций. Анализ рисков

Расчеты по рассмотренным критериям еще не дают окончательного ответа на вопрос о приемлемости проекта в условиях меняющейся среды (как внутренней, так и внешней). Возможные последствия этих изменений обязательно должны находить отражение в результатах проводимой экспертизы проекта. Для этого разработан специальный инструментарий под общим названием «Анализ рисков». Построенные по проекту потоки денежных средств относятся к будущим периодам и носят прогнозный характер, поэтому наиболее важной частью анализа становится учет последствий недостоверности прогноза.

Использование перечисленных методов анализа эффективности инвестиций является неотъемлемой частью объективной оценки проекта, важнейшим этапом здесь выступает анализ инвестиционных рисков.

Существуют два основных подхода к анализу рисков: качественный и количественный. Если в ходе качественного (описательного) анализа определяются основные возможные риски проекта, описываются последствия их реализации и намечаются пути минимизации с указанием примерной стоимости, то в ходе количественного анализа изучают изменения эффективности проекта в результате предполагаемых изменений ряда факторов (показателей, переменных), проверяемых на рисковость.

Качественный анализ эффективности инвестиций

Качественный анализ рисков может проводиться по следующим основным направлениям:

• финансовые риски;

• маркетинговые риски;

• технические риски;

• риски участников проекта;

• политические риски;

• юридические риски;

• экологические риски;

• строительные риски;

• специфические риски;

• обстоятельства непреодолимой силы (форс-мажор).

Эта классификация проектных рисков может дополняться в зависимости от конкретных предпочтений и информационных возможностей разработчика.

ФИНАНСОВЫЕ РИСКИ. В области финансирования проект может быть рисковым, если существуют:

• экономическая нестабильность в стране;

• инфляция;

• неплатежи в отрасли;

• дефицит бюджетных средств.

В качестве причин возникновения риска можно назвать:

• факторы финансовой политики;

• колебания валютных курсов;

• государственное регулирование учетной банковской ставки;

• рост стоимости ресурсов на рынке капитала;

• рост издержек производства.

Перечисленные причины могут привести к росту процентной ставки, удорожанию финансирования, а также росту цен по контрактам на строительство.

МАРКЕТИНГОВЫЕ РИСКИ. Маркетинговые риски возникают по следующим причинам:

• ошибки при выборе рынков сбыта продукции, неверное определение стратегии на рынке, неточный расчет емкости рынка, неправильное определение мощности производства, слабый анализ конкурентов;

• непродуманность, неотлаженность или отсутствие сбытовой сети на предполагаемых рынках сбыта;

• задержка в выходе на рынок.

Все это может привести к недополучению доходов, необходимых для погашения кредитов, невозможности реализовать (сбыть) продукцию по нужной цене и в намеченные сроки.

ТЕХНИЧЕСКИЕ РИСКИ. Результатом проявления технических рисков являются отставание от графика освоения проектной мощности, выпуск продукции низкого качества.

Технические риски возникают из-за:

• ошибок в проектировании;

• недостатков технологии и неправильного выбора оборудования;

• ошибочного определения мощности;

• недостатков в управлении;

• нехватки квалифицированной рабочей силы;

• отсутствия опыта работы с импортным оборудованием;

• срыва поставок сырья, стройматериалов, комплектующих;

• срыва сроков строительных работ подрядчиками (субподрядчиками);

• повышения цен на сырье, энергию и комплектующие;

• увеличения стоимости оборудования;

• роста расходов на заработную плату.

Все это приводит к повышению расчетной стоимости проекта.

РИСКИ УЧАСТНИКОВ ПРОЕКТА. Риски этого вида проявляются прежде всего в сознательном или вынужденном невыполнении участниками (участником) своих обязательств в рамках проекта по причинам:

• неустойчивого финансового положения;

• изменения политики в руководстве или изменившихся ситуаций;

• невысокого профессионального уровня.

Недофинансирование проекта, срыв сроков его реализации и возврата вложенных средств возникают из-за:

• риска невыполнения обязательств кредиторами;

• принудительного изменения валюты кредита;

• сокращения лимита валюты;

• приостановки (прекращения) кредитования;

• ужесточения (сокращения) сроков возврата кредита и выплаты процентов.

ПОЛИТИЧЕСКИЕ РИСКИ. Основные причины возникновения таких рисков заключаются в следующем:

• изменения торгового режима и таможенной политики;

• изменения в налоговой системе, валютном регулировании, регулировании внешнеполитической деятельности страны;

• изменения в системах экспортного финансирования;

• нестабильность ситуации в стране;

• опасности национализации и экспроприации;

• изменения законодательства (например, закона об иностранных инвестициях);

• сложности с репатриацией прибыли;

• геополитические риски;

• социальные риски.

Эти причины могут привести к убыткам инвестора и даже к потере проекта.

ЮРИДИЧЕСКИЕ РИСКИ. Эти риски приводят к проблемам реализации обеспечения в связи с неотлаженностью законодательства, нечетким оформлением документов, подтверждающих право собственности, аренды, и т.д.

ЭКОЛОГИЧЕСКИЕ РИСКИ. Возможность экологических рисков может возникнуть вследствие:

• неустойчивого законодательства в части требований к окружающей среде;

• аварий.

СТРОИТЕЛЬНЫЕ РИСКИ. Подобные риски можно разделить на две составляющие: риски в период до завершения строительства и риски в период после завершения строительства.

Первые наносят материальный ущерб строительству, увеличивают его стоимость и вызываются:

• задержками в строительстве;

• невыполнением обязательств поставщиком, дефектами в оборудовании, технологии;

• срывами сроков строительства/монтажа по вине подрядчика.

Риски второго вида включают:

• риски качества продукции;

• риски менеджмента;

• риски реализации продукции;

• экспортно-импортные риски;

• риски типа «форс-мажор»;

• физический ущерб;

• транспортные риски;

• риски снабжения;

• несовместимость оборудования.

СПЕЦИФИЧЕСКИЕ РИСКИ. К этому виду рисков следует отнести только редко встречающиеся проектные риски, свойственные именно данному проекту (например, ядерный риск встречается в основном в проектах строительства, реконструкции атомных электростанций).

ОБСТОЯТЕЛЬСТВА НЕПРЕОДОЛИМОЙ СИЛЫ (ФОРС-МАЖОР). Если существует опасность воздействия на ход реализации проекта природных катаклизмов (землетрясения, наводнения, засуха и т.п.), то возникает необходимость рассмотрения форс-мажорных рисков. Следует не только описывать их возможные последствия, но и предлагать минимизирующие ущерб мероприятия.

Количественный анализ эффективности инвестиций

Цель количественного анализа - изучение и расчет изменений критериев проекта, например чистой текущей стоимости (NPV), в зависимости от изменения выбранных показателей (факторов).

Наиболее распространенными методами анализа рисков являются анализ чувствительности (уязвимости), анализ сценариев и моделирование рисков по методу Монте-Карло.

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ (УЯЗВИМОСТИ). При анализе чувствительности сначала рассчитывают базисный вариант, когда все переменные получают свои предполагаемые значения. Затем только одна из переменных, проверяемых на риск, меняет свое значение (например, на 10%), на основе чего пересчитывают новое значение используемого критерия (например, NPV или IRR). Затем оценивают процентное изменение критерия по отношению к базисному варианту и исчисляют показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на 1% (эластичность изменения критерия по данному фактору). Таким же образом исчисляются показатели чувствительности по каждой из остальных переменных. Далее на основании этих расчетов проводят экспертное ранжирование переменных по степени важности (например, очень высокая, средняя, невысокая) и экспертную оценку прогнозируемое™ (предсказуемости) значений переменных (например, высокая, средняя, низкая). Затем эксперт может построить матрицу чувствительности, позволяющую выделить наименее и наиболее рискованные для проекта факторы (показатели).

Как видно, анализ чувствительности до некоторой степени экспертный метод. Кроме того, не анализируется связь (корреляция) между изменяемыми переменными.

АНАЛИЗ СЦЕНАРИЕВ. Данный вид анализа представляет собой развитие методики анализа чувствительности проекта в том смысле, что одновременному непротиворечивому (реалистическому) изменению подвергается вся группа факторов (переменных). Рассчитывают пессимистический вариант (сценарий) возможного изменения переменных, наиболее вероятный и оптимистический варианты. В соответствии с этими расчетами определяют новые значения критериев NPV и IRR. Эти показатели сравнивают с базисными значениями и дают необходимые рекомендации. В основе рекомендаций лежит определенное правило: даже в оптимистическом варианте нет возможности оставить проект для дальнейшего рассмотрения, если NPV такого проекта отрицательна, и наоборот, пессимистический сценарий в случае получения положительного значения NPV позволяет эксперту судить о приемлемости данного проекта несмотря на наихудшие ожидания.

МЕТОД МОНТЕ-КАРЛО. Этот метод воссоединяет методы анализа чувствительности и анализа сценариев на базе вероятностного подхода. Он достаточно сложен, его реализация возможна только при помощи компьютера. Итог такого анализа - распределение вероятностей возможных результатов проекта (например, вероятность получения NPV < 0), на основании чего принимают решение о степени рисковости данного проекта.

12.6. Анализ критериев эффективности инвестиций

Сравнение проектов с целью принятия правильных инвестиционных решений - самая сложная проблема в планировании развития предприятия. Хотя достаточно часто рассмотренные критерии оценки эффективности инвестиционных проектов дают сходное ранжирование проектов по степени привлекательности, упорядочения по разным критериям, а следовательно, и рекомендации при работе со взаимно исключающими проектами могут оказаться различными. Таким образом, «конфликты между критериями» требуют более подробного исследования.

Конфликты в ранжировании взаимно исключающих инвестиционных проектов между NPV, IRR и РJ могут возникнуть при:

• несоответствии объемов денежных оттоков, необходимых для реализации взаимно исключающих проектов;

• несоответствии во времени денежных поступлений, генерируемых взаимно исключающими проектами.

Необходимо подчеркнуть, что для возникновения конфликта между NPV, IRR и РJ необходимо иметь два или более взаимно исключающих проекта, так как при рассмотрении единственного инвестиционного проекта с традиционной схемой денежных потоков все три критерия будут давать сходные результаты.

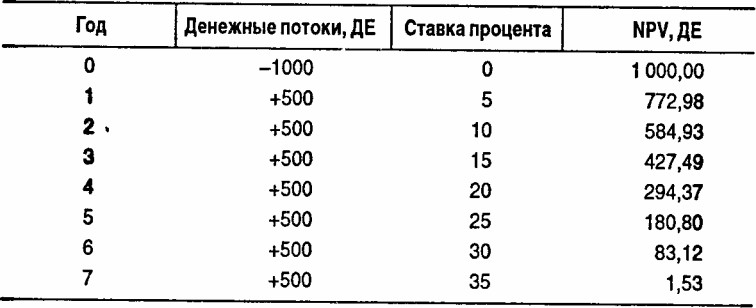

Пример. Гипотетический традиционный инвестиционный проект и расчет NPV для разных ставок дисконтирования.

Допустим, что требуемая норма доходности (затраты на капитал) равна 15%. NPV= 427,49 ДЕ, что говорит о привлекательности проекта. Это значит, что и PI обязательно будет больше единицы. Действительно, NPV = = 1427,49 ДЕ -1000 ДЕ = 427,49 ДЕ, a PI = 1427,49 ДЕ /1000 ДЕ = 1,427. Так как NPV при ставке, равной требуемой норме доходности, положительна, IRR должна превышать требуемую норму доходности, поскольку приравнять NPV к нулю можно лишь при помощи более высокой ставки процента. Для нашего проекта IRR немногим меньше 35%.

Таким образом, по всем трем критериям следует принять проект.

Рассмотрим более подробно некоторые виды несоответствия и способы разрешения конфликтов между NPV, IRR и PI при ранжировании проектов по степени привлекательности.

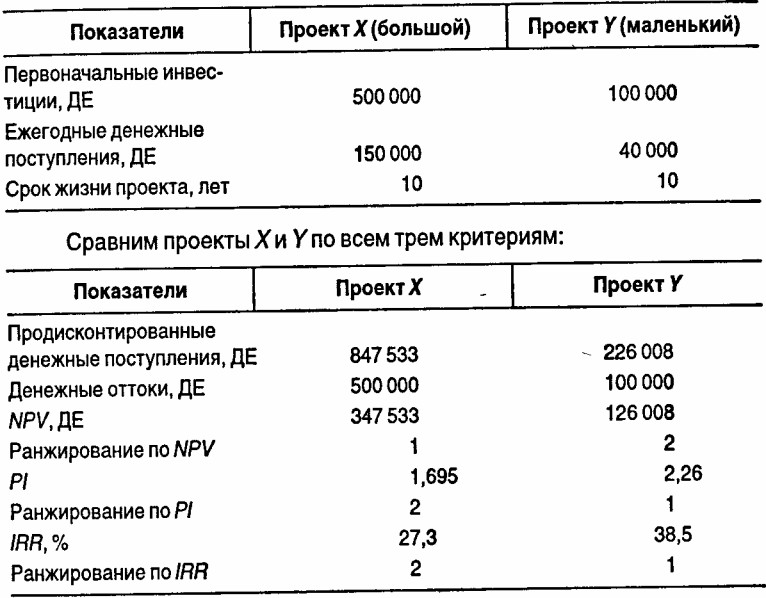

НЕСООТВЕТСТВИЕ ОБЪЕМОВ ДЕНЕЖНЫХ ОТТОКОВ. Менеджерам часто приходится анализировать и сравнивать взаимно исключающие проекты, требующие различных объемов продисконтированных денежных оттоков (например, первоначальных инвестиций). В таких условиях могут возникнуть конфликты при ранжировании проектов по критериям NPV, IRR и PI. Основной причиной этих конфликтов является то, что NPV измеряет абсолютную величину превышения продисконтированных денежных поступлений над продисконтированными денежными оттоками (что благоприятствует крупным инвестициям), PI измеряет относительную прибыльность продисконтированных денежных оттоков на 1 ДЕ, а IRR - норму доходности первоначальных инвестиций или ставку процента, которая уравнивает продисконтированные денежные поступления и продисконтированные денежные оттоки (по обоим последним критериям предпочтительнее небольшие инвестиции).

Пример. Фирма, чьи затраты на капитал равны 12%, анализирует два взаимно исключающих проекта-Х и Y, со следующими характеристиками:

Согласно критерию NPV предпочтение отдается проекту X, а по IRR и PI - проекту Y. Точка, в которой NPV обоих проектов равны, находится между 24 и 25% и соответствует величине 45,454 ДЕ. Как разрешить данный конфликт? Ответ зависит от условий, в которых фирма принимает решения об инвестициях. Проект выбирают на основе максимизации чистой текущей стоимости с учетом ставки банковского кредита.

Несоответствие во времени денежных поступлений. При оценке взаимно исключающих проектов, различающихся последовательностью во времени денежных поступлений, также могут возникнуть конфликты в ранжировании проектов между критериями NPV (или PI) и IRR из-за различных не явно подразумеваемых предпосылок о ставке, по которой реинвестируются промежуточные денежные поступления. (Конфликта между NPV и PI возникнуть в данном случае не может, так как при применении обоих критериев исходят из одной и той же предпосылки о реинвестициях.)

Пример. Фирма с затратами на капитал, равными 10%, сравнивает два взаимно исключающих проекта-A и Б.

Исходные данные:

(ДЕ)

Проект Б имеет значительно более высокую IRR, но меньшую NPV, чем проект A. Таким образом, по критерию IRR предпочтение отдается проектам, дающим крупные денежные поступления в первые годы реализации (такие денежные поступления значительно увеличивают внутреннюю норму доходности в силу предположения о том, что они могут быть реинвестированы по такой высокой ставке). Напротив, согласно критерию NPV ставка реинвестиций не так велика (равна затратам фирмы на капитал) и, следовательно, значительные денежные поступления в конце реализации проекта (а не в начале) не рассматриваются как недостаток. Поэтому, если реально денежные поступления могут быть реинвестированы по ставке, превышающей затраты на капитал, по критерию NPV прибыльность инвестиций недооценивается, а если ставка реинвестиций меньше внутренней нормы доходности, то по IRR истинная норма доходности проекта переоценивается.

Проект А даст большие совокупные денежные поступления (165 000 ДЕ) за весь срок функционирования, чем проект Б (130 000 ДЕ), и в случае невысокой ставки реинвестиций (такой, как затраты на капитал) эта разница более чем компенсирует различие в последовательности денежных поступлений между проектами.

Поэтому по критерию NPV предпочтение отдается проекту А при всех ставках дисконтирования, меньших 16,1%.

Такого рода конфликты между NPV и JRR можно разрешить, используя в расчетах экзогенно задаваемую ставку реинвестиций. Для этого рассчитывают конечную стоимость инвестиций при условии, что промежуточные денежные поступления могут быть реинвестированы по определенной ставке. Затем конечную стоимость приводят к текущей, используя обычный метод NPV. Аналогично истинную внутреннюю норму доходности можно исчислить, определив ставку дисконтирования, которая уравнивает конечную стоимость и продисконтированные денежные оттоки.

Вывод будет такой: в данных условиях из двух проектов предпочтительнее тот, для которого при ставке дисконтирования, равной ставке реинвестирования промежуточных денежных поступлений, значение NPV большее. Поэтому точка, в которой предпочтения проектов меняются, играет чрезвычайно важную роль в анализе чувствительности по ставкам реинвестирования. Проекту А отдается предпочтение до тех пор, пока ставка реинвестирования не превышает 16,1%, после этого предпочтительнее становится проект Б.

Таким образом разрешаются некоторые конфликты при ранжировании взаимно исключающих проектов по различным критериям эффективности. В ходе оценки эффективности инвестиций необходимо помнить о возможности возникновения таких конфликтов и не полагаться на упорядочение проектов лишь по одному критерию, тем более что каждый критерий характеризует какой-нибудь особенный аспект финансового состояния проекта и в совокупности они дают наиболее полную картину состоятельности инвестиций.

Резюме

Данная глава посвящена принятию управленческих решений по инвестициям в реальные активы (решения по капитальным вложениям). Как правило, такие решения вовлекают в хозяйственную деятельность значительные объемы разнообразных ресурсов на длительный период времени, причем необратимость этого процесса придает принимаемым решениям стратегический (долгосрочный) характер. Именно поэтому основной методологической базой здесь служит инструментарий инвестиционного анализа или инвестиционного проектирования (это находит отражение в использовании данного термина в тексте).

Необходимо обратить внимание на комплексное информационно-аналитическое обеспечение принятия такого решения - формирование базы данных о внешней и внутренней среде инвестиционной деятельности, организацию мониторинга, учета и количественной оценки факторов, определяющих возможность реализации и эффективной эксплуатации проекта.

Суть принимаемых инвестиционных решений связана с расчетами критериев и показателей, которые уже рассматривались в первой части курса. Здесь дается более детальный анализ их поведения под влиянием прогнозных изменений внешних и внутренних (внутрипроизводственных) факторов - так называемый анализ рисков, включающий анализ чувствительности, анализ сценариев и имитационное моделирование.

Приложение 1. Домашнее упражнение

Задание

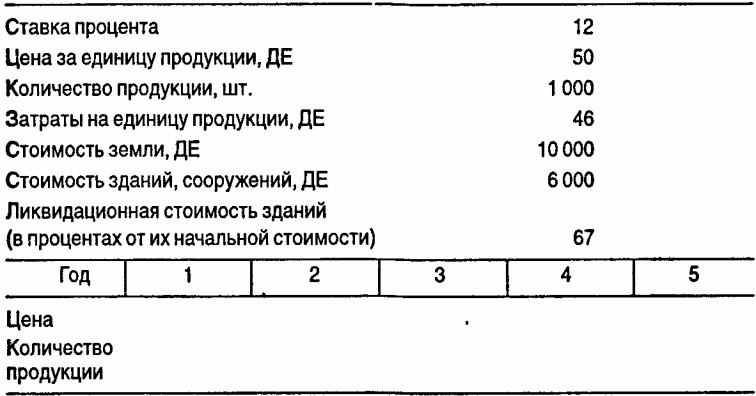

По данным, представленным ниже, рассчитайте величину чистого денежного потока:

Приложение 2. Вопросы для самопроверки

1. Чем определяется особый характер инвестиционных решений?

2. Каковы причины отличия затрат на основные средства от затрат на сырье и материалы, заработную плату и других подобных расходов?

3. Назовите элементы внешней информационно-аналитической системы; дайте краткую их характеристику.

4. Какая информация необходима для составления бизнес-плана?

5. Приведите примерную структуру бизнес-плана.

6. Перечислите виды анализа, проводимого для формирования проекта бизнес-плана; кратко их охарактеризуйте.

7. Назовите статические методы оценки эффективности инвестиций; в чем их сущность?

8. Назовите динамические методы оценки эффективности инвестиций и особенности их применения.

9. Какие существуют виды рисков? В чем их причины? Каковы последствия?

10. Охарактеризуйте методы количественного анализа эффективности инвестиций.

11. Опишите основные критерии эффективности инвестиций.

|

© 2006 "Управленческий учет Под редакцией А.Д. Шеремета". Все права защищены, по всем вопросам

|